Steuerreformen: Investitionsstimulus oder bloß heiße Luft?

Wann steuerliche Verlustrückträge der Wirtschaft helfen können

Caren Sureth-Sloane, Universität Paderborn

Steuern gelten als wichtiges Instrument zur Gestaltung von Investitionsbedingungen. Steuerliche Regulierung und Prozesse sind jedoch komplex, oft unklar und ändern sich häufig. Können Verlustrückträge in diesem Umfeld die Investitionsbereitschaft steigern, um technologischen Herausforderungen und Krisen zu begegnen sowie Wachstum und Wohlstand zu fördern?

Investitionen sind der Motor der Wirtschaft und damit auch eine Basis für Wachstum und Wohlstand. Steuern gelten in diesem Zusammenhang als wichtiges Instrument zur Gestaltung geeigneter Investitionsbedingungen. Steuern sind jedoch komplex und ändern sich ständig. Steht das den beabsichtigten Wirkungen entgegen? Können steuerliche Maßnahmen im aktuellen Umfeld der Wirtschaft wirklich helfen?

Betrachten wir die Ausdehnung der steuerlichen Verlustverrechnung als Beispiel. Bei einem Verlustrücktrag können heute erzielte Verluste mit Gewinnen aus vergangenen Jahren verrechnet werden. Steuern, die in der Vergangenheit für Gewinne gezahlt wurden, werden somit heute, d.h. im Verlustjahr, erstattet. Diese Maßnahme steigert kurzfristig die Liquidität von Unternehmen und schafft damit Spielräume für Investitionen. Die Erweiterung von Verlustrückträgen wird daher häufig genutzt, um Unternehmen insbesondere in Krisenzeiten zu entlasten und innovative Investitionen anzureizen. Doch halten Verlustrückträge immer, was sie versprechen?

In einer länderübergreifenden Studie zum Investitionsverhalten von knapp 26.000 börsennotierten Unternehmen in 64 Ländern mit 285 Steuerreformen finden wir Evidenz dafür, dass Verlustrückträge die Bereitschaft fördern, riskante Investitionen durchzuführen. Dieser Zusammenhang ist besonders ausgeprägt in Ländern mit niedrigem Länderrisiko. Wenn allerdings steuerspezifische Länderrisiken, die sich auch auf die Erstattung von Steuern auswirken (Budgetdefizite, unzureichend funktionelle Finanzverwaltungen, wenig Vertrauen in staatliche Institutionen etc.), hoch sind, wird dieser stimulierende Effekt eines Verlustrücktrags ausgehebelt oder sogar umgekehrt.

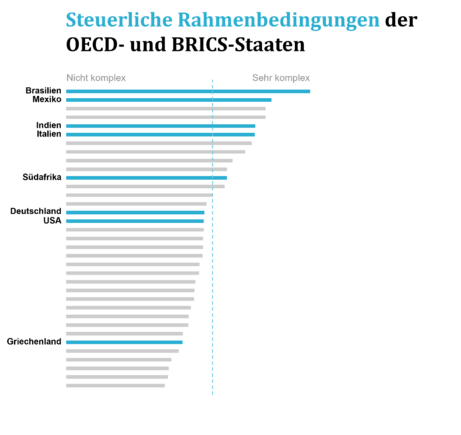

Es zeigt sich also, dass steuerliche Anreize über die Ausweitung von Verlustverrechnung weniger wirksam sind oder sogar komplett verpuffen können, wenn das Vertrauen in die Fähigkeit eines Staates, Steuern zu erstatten, gering ist. Dabei ist nicht nur an Staaten zu denken, die extrem verschuldet und in mehrerlei Hinsicht wirtschaftlich und politisch instabil sind. Die Forschung zeigt, dass bereits vorrübergehende Vertrauenseinbrüche den angestrebten investitionsfördernden Zielen einer Steuerreform im Wege stehen können. Wir stellen zudem fest, dass die Rückzahlung überzahlter Steuern (u.a. im Zusammenhang mit Verlustrückträgen) in vielen Ländern mit komplexen steuerlichen Rahmenbedingungen durchaus ein Problem ist. Dies gilt z.B. besonders für Italien, Südafrika, Brasilien, Griechenland, Indien und Mexiko. Aber auch in Deutschland oder den USA werden hier durchaus Probleme gesehen.

Das heißt: Die Ausweitung der steuerlichen Verlustverrechnung (vor allem des Verlustrücktrags) ist ein sehr vielversprechender Investitionsanreiz. Die Wirksamkeit hängt allerdings von der Qualität der steuerlichen Rahmenbedingungen (wenig komplexe, zuverlässige Strukturen) und der Solidität des öffentlichen Haushaltes ab. Auch lediglich vorübergehende Beeinträchtigungen wirken hier kontraproduktiv.

Die Wirkungen von Steuerreformen hängen somit von weit mehr ab als von den steuerlichen Regeln selbst. Klare, einfache, verlässliche steuerliche Rahmenbedingungen und Vertrauen in den Staat, etwa in die Zahlungsfähigkeit des Staates, sind wesentlich, um Investitionen anzukurbeln. Hilfestellung im Umgang mit Komplexität und steuerlicher Unsicherheit im Zusammenhang mit Reformen sowie Vertrauen zwischen Steuerpflichtigen und Staat sollten daher explizit als Handlungsfelder in Reformprogramme mit aufgenommen werden.

Caren Sureth-Sloane, Universität Paderborn

Quellenangaben:

Harst, S., Schanz, D., Siegel, F. & Sureth-Sloane, C. (2021). 2020 Global MNC Tax Complexity Survey. TRR 266 Accounting for Transparency. https://doi.org/10.52569/JTLN9499.

2020 Global MNC Tax Complexity Survey

Hoppe, T., Schanz, D., Sturm, S., & Sureth-Sloane, C. (2021). The Tax Complexity Index – A Survey-Based Country Measure of Tax Code and Framework Complexity. European Accounting Review. https://doi.org/10.1080/09638180.2021.1951316.

Osswald, B., & Sureth-Sloane, C. (2020). Do Country Risk Factors Attenuate the Effect of Taxes on Corporate Risk-Taking? TRR 266 Accounting for Transparency Working Paper Series No. 28. https://ssrn.com/abstract=3297418 or http://dx.doi.org/10.2139/ssrn.3297418